雅虎贊助網站載入中...

扭曲操作

# 1

聯準會官員質疑「扭曲操作」效果〔編譯劉千郁/綜合報導〕聯準會官員對「扭曲操作」效果表示質疑,舊金山聯準銀行總裁威廉斯(John Williams)成為首位公開評論該政策的聯準會官員,他表明不能確定買回債券、大印美鈔的量化寬鬆(QE)或是扭曲操作(OT)哪種救市效果較大,他說:「聯準會的資產負債表規模要大到什麼程度,或是組成有多麼不同才能發揮效果?運作的方式的確有不確定性。」聯準會上週宣布實施以長期公債換短期公債的「扭曲操作」,藉此增加消費與投資的效果。

扭曲操作

分析師指出,對於身陷泥淖的美國經濟,聯準會已經沒有工具可用,外界質疑在實施三年的低利率政策後,十一月的會議上也不會推出更多政策,部分聯準會官員認為,現在最大的問題是結構性失業、金融體系受損導致放款意願降低、家庭與企業的信心低落,而這些問題,聯準會無計可施。

何謂「扭曲操作」?

扭曲操作

「扭曲操作」(Operation Twist)是50年前由後來獲得諾貝爾經濟學獎的托賓設計的策略,名稱源於1960年代初風靡一時的扭扭舞(Twist)。其大意是透過聯儲局「沽短債、買長債」,讓長期利率向短期利率靠攏,鼓勵銀行業加強向急需資金的中小企放貸,而非一味購入長債,藉以刺激經濟。

聯儲局於1961年首次採取「扭曲操作」,購入以5年期為主的40億美元(約312億港元)美債,賣掉期限較短的國債,當年的用意是希望在維持短期利率高企的同時,降低長期利率,以減少美國黃金儲備的流失。然而措施當年未能帶來預期效果,時任聯儲局主席的馬丁後來甚至批評,托賓所舉理由「天真得很」。■路透社

Fed扭曲操作取代QE 對美經濟助益有限

扭曲操作

眾所期待的美國聯邦公開市場委員會FOMC會議結果出爐,聯準會(Fed)除重申零利率政策在2013年中之前不會有所改變外,也一如市場預期推出4,000億美元短天期債換長天期債的「扭曲操作」(OperationTwist)救市計畫,但由於沒有直接買公債,使得市場對於新一波的非傳統貨幣政策完全不買帳,美股在利率會議結果公布後賣壓湧現全面重挫。

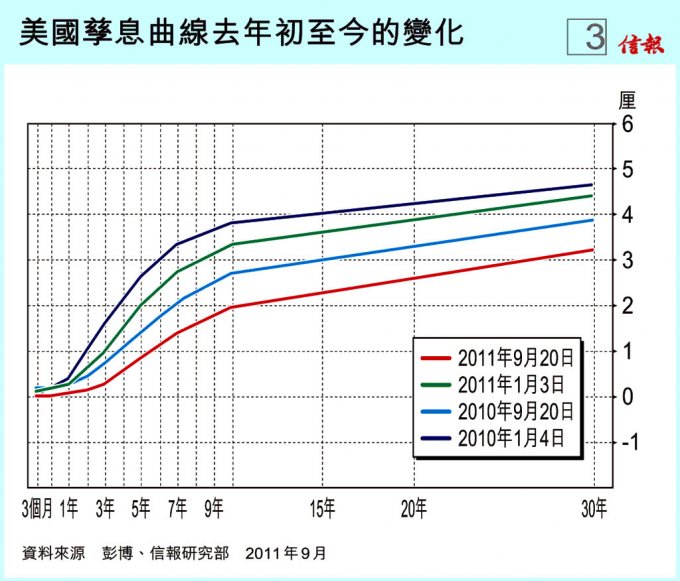

至於扭曲操作對於金融市場的影響,可參考1961年聯準會實行扭曲操作後的經驗,當時美國走出先前衰退的經濟又轉趨停滯,美國政府決定透過降低長天期利率以刺激市場,經由前後6次的動作,將10年期及30年期公債殖利率分別壓低13個基本點及12.5個基本點,同期間標普500指數上漲幅度達14.85%。

扭曲操作

ING投信投資策略部主管穆正雍認為,縱使扭曲操作可望有效的壓低美國公債長期利率,但此項政策對於提振美國經濟成長動能的效果有限。就房市而言,30年期房貸利率本來就處於歷史低點,但仍不見美國民眾提前償還房貸,主要因為銀行授信標準依然偏緊,加上銀行願意借貸的金額與購屋民眾的金額有所出入,導致民眾無法換約來享受較低的房貸利息。

同時,由於房價持續下滑、抵贖房(foreclosedproperty)不斷湧入市場,導致房市陷入低利率也無法吸引民眾買屋的窘境。

對於企業而言,現階段美國企業營運策略多半偏向保守,主要是對景氣前景充滿疑慮,因此扭曲操作僅能降低企業的借貸成本,但並無法促使企業擴大資本支出或增聘員工,而且當前美國企業滿手現金,絲毫沒有資金週轉不靈的壓力。

穆正雍並分析,回顧過去兩回的量化寬鬆貨幣政策,QE對風險性資產確實提升流動性、增添投資信心的效果,可是這回柏南克(Bernanke)並沒有提出QE3,因此投資氣氛難以回溫,美股仍將持續受到二度衰退的疑慮及歐債危機所拖累,盤勢不易走出震盪格局,投資人仍應審慎以對,等待總體經濟疲態及歐債問題和緩後,再斟酌是否重新進場布局。

扭曲操作

聯儲局或以「扭曲操作」推低長息 美國經濟持續疲弱,失業率高企,市場焦急盼望美國聯儲局今天結束議息後,會推出刺激經濟措施。然而,數據顯示美國通脹率升勢持續,通脹鷹派或大力反對可能加劇通脹的措施。分析預期局方最有可能調整其1.7萬億美元(約13.2萬億港元)國債組合,即所謂「扭曲操作」,拉低長期利率,藉以刺激經濟增長。

上周四的數據顯示,7月及8月消費價格飆升,年通脹率升至3.8%,分析憂慮局方會進退失據,刺激措施或受阻撓。

「扭曲操作」即買入長債沽出短債,以延長美債組合的平均年期。分析預料,反對刺激措施的通脹鷹派,將阻止推出「扭曲操作」或極力限制其規模,以免熱錢推高消費價格。經濟學家申克爾警告,若局方不採取明確及有意義行動,市場對衰退及歐債危機的外溢影響憂慮將加劇,商品及股票價格必然重挫。 ■綜合外電消息

扭曲操作是最后一顆子彈?

在美聯儲宣布「扭曲操作」之后,有經濟學家表示表示,美聯儲主席伯南克手中可用的貨幣牌基本已經耗盡,并預計美聯儲的行動對經濟幾乎不會產生明顯影響,因為利率水平不是經濟增長的關鍵制約因素。

經濟命運取決國會

股市立即對這所謂的扭曲操作翻臉。投資者認為該操作完全無效,尤其是在美聯儲自己承認美國經濟增長仍在減速的情况下。因為最關鍵的問題在於,美國不是唯一一個正在減速的經濟體。

由於美國國會議員的施壓,伯南克并非宣布第三輪量化寬松,而是宣布了所謂的「扭曲操作」。此舉基本在預料之中并且基本沒有爭議,因為它沒有擴大資產負債表,但是同時經濟學家稱因此幾乎沒有效果。

美國總統奧巴馬9月早些時候向國會提交議案,稱其可以大大刺激經濟。雖然該計劃包括公司稅削減和招聘新員工刺激政策,仍可能受到共和黨的挑戰,因為其中存在向基礎設施銀行和學校現代化這類刺激性支出。

現在就業計劃與引發激烈債限之爭的減赤法案的通過將取決於國會。

扭曲操作無助就業

而市場更分析認為,扭曲交易無助於解決美國眼下主要憂慮——居高不下的失業率,而失業可能成為美國經濟的頑疾。

經濟分析師愈發擔憂高居9.1%的失業率可能變得根深蒂固,因為這些失業人員的技能萎縮,與就業市場的聯繫減弱,令他們脫離市場且使美國經濟產能受到削弱。

美聯儲宣布決議后,有幾位分析師維持其經濟預估不變。高盛在美聯儲會議之前預估,「賣短債買長債」的影響到2015年只能拉抬經濟增長增加0.5個百分點,使失業率降低十分之一。

尽管美聯儲希望降低失業率,但許多分析師認為,如果政府不出台財政刺激政策或有效的促進就業計劃,其期望很可能落空。

像摩根大通首席分析師Michael Feroli所言,「貨幣政策的彈藥庫已接近耗盡,伯南克還在全力擠壓,但已所剩無幾。」

「扭曲操作」要點

意思︰在維持資產負債表規模的情況下,延長美債組合的平均年期

方法︰買入長債的同時沽出短債,或以到期短債回籠資金轉投長債

優點透過買入十年期以上的長債,推低長息

推低與長息掛鈎的貸款利率,包括按揭和汽車貸款

鼓勵吸納高風險資產,有助推動股票等資產價格上升

不會導致聯儲局資產負債表擴大,減少刺激通脹升溫的機會

有助說服局內鷹派接納

弊端可能刺激短息上升,有違當局維持低息的承諾

長息已徘徊紀錄低位,進一步下跌恐作用不大

可能刺激商品價格,包括油價上升

扭曲操作 影片:

影片:時事百科-扭曲操作

扭曲操作 影片:

影片:扭曲操作如何影響外匯市場?

扭曲操作 影片:

影片:美联储推"扭曲操作"计划 股市暴跌

扭曲操作 影片:

影片:曾俊華與伯南克談「扭曲操作」